2月29日消息,中微公司、艾比森昨晚发布2023年业绩快报,两家公司营收和净利润均出现大涨。

中微公司净利17.86亿元,大涨52.67%

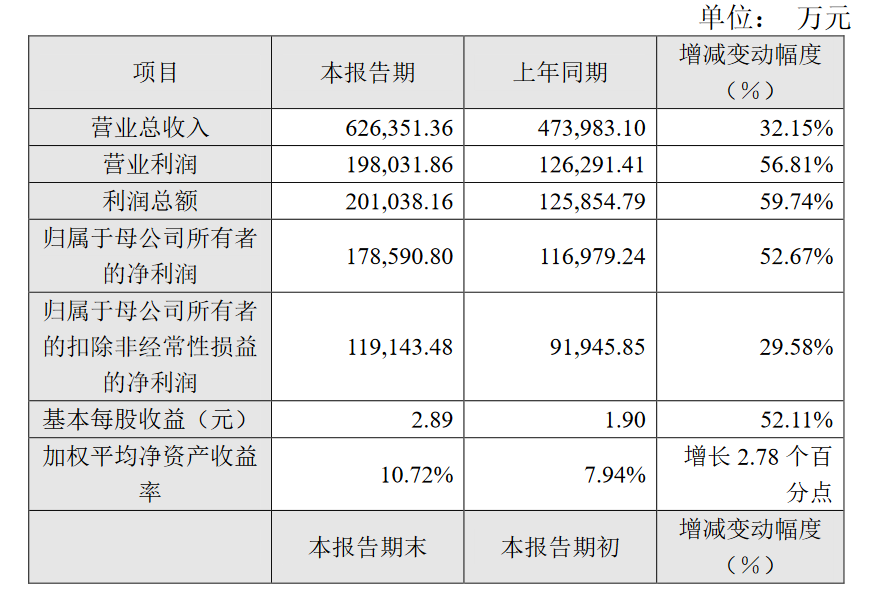

中微公司2月28日晚间发布2023年度业绩快报,营业收入约62.64亿元,同比增加32.15%;归属于上市公司股东的净利润约17.86亿元,同比增加52.67%;基本每股收益2.89元,同比增加52.11%。

公司 2023 年营业收入约 62.64 亿元,较 2022 年增加约 15.24 亿元,同比增长约 32.15%。其中,2023 年刻蚀设备销售约 47.03 亿元,同比增长约 49.43%;MOCVD 设备销售约 4.62 亿元,同比下降约33.95%。公司从 2012 年到 2023 年超过十年的平均年营业收入增长率超过 35%。

公司 2023 年新增订单金额约 83.6 亿元,较 2022 年新增订单的63.2 亿元增加约 20.4 亿元,同比增长约 32.3%。其中刻蚀设备新增订单约 69.5 亿元,同比增长约 60.1%;由于中微的 MOCVD 设备已经在蓝绿光 LED 生产线上占据绝对领先的市占率,受终端市场波动影响,2023 年订单同比下降约 72.2%。

2023 年归属于母公司所有者的净利润约 17.86 亿元,较上年同期增加 52.67%;2023 年归属于母公司所有者的扣除非经常性损益的净利润约 11.91 亿元,较上年同期增加 29.58%。

于报告期末,公司总资产约 215.26 亿元,较报告期初增加 7.44%;归属于母公司的所有者权益约 178.26 亿元,较报告期初增加 15.13%。

影响经营业绩的主要因素

近年随着人工智能、云计算、大数据、自动驾驶等新兴产业进一步加速发展,半导体微观加工设备作为数码产业的关键基石,其市场高速发展。公司主营产品等离子体刻蚀设备作为半导体前道核心设备之一,技术壁垒较高,市场空间广阔。公司开发的多类刻蚀设备在可靠性、稳定性等方面满足客户先进制程中各类严苛需求,在产业化推

进过程中取得显著成果。受益于公司完整的单台和双台刻蚀设备布局、核心技术持续突破、产品升级快速迭代、刻蚀应用覆盖丰富等优势,公司 CCP 和 ICP 刻蚀设备 2023 年在国内主要客户芯片生产线上市占率继续大幅提升;公司的 TSV 硅通孔刻蚀设备也越来越多地应用在先进封装和 MEMS 等器件生产。由于公司的 MOCVD 设备已经在蓝绿光 LED 生产线上占据绝对领先的市占率,受终端市场波动影响,2023 年订单同比下降约 72.2%。公司备品备件及服务方面则维持正常水平。

公 司 在 新 产 品 开 发 方 面 取得 了显著 成 效 ,近 两年新 开 发 的LPCVD 设备和 ALD 设备,目前已有四款设备产品进入市场,其中三款设备已获得客户认证,并开始得到重复性订单;公司新开发的硅和锗硅外延 EPI 设备、晶圆边缘 Bevel 刻蚀设备等多个新产品,也会在近期投入市场验证。

公司开发的包括碳化硅功率器件、氮化镓功率器件、Micro-LED等器件所需的多类 MOCVD 设备也取得了良好进展,2024 年将会陆续进入市场。

公司在南昌约 14 万平方米的生产和研发基地已正式投入使用、上海临港的约 18 万平方米的生产和研发基地部分生产厂房已经投入使用,支持了公司销售快速增长的达成。公司持续开发关键零部件供应商,推动供应链稳定、安全,设备交付率保持在较高水准,设备的及时交付也为公司销售增长提供有力支撑。公司特别重视核心技术的创新,始终强调创新和差异化并保持高强度的研发投入,同时公司生产运营管理水平不断提升,产品成本、运营费用控制能力有效增强。

2023 年公司不断升华具有中微特色的公司体制和文化,持续践行和倡导“四个十大”的企业文化。2023 年人均年化营业收入已达到约 350 万元,在国内处于同行业领先水平。公司为客户和市场提供高科技产品和服务的同时,对标国际领先 ESG 水准,持续提升在环境保护、社会责任和公司治理等方面水平。

公司将继续瞄准世界科技前沿,秉承三维发展战略,持续锻造并提升经营管理能力,实现高速、稳定、健康和安全的发展,尽快在规模和竞争力上发展成为国际一流的半导体设备和高科技领先企业!

财务指标增减变动幅度达 30%以上的主要原因说明

营业收入较上年同期增长 32.15%,主要系受益于半导体设备市场发展及公司产品竞争优势。

营业利润、利润总额和归属于母公司所有者的净利润较上年同期分别增长 56.81%、59.74%和 52.67%的主要原因:2023 年收入增长和毛利维持较高水平,公司扣非后归母净利润较上年同期增加约 2.72 亿元。2023 年非经常性损益约 5.94 亿元,较上年同期的 2.50 亿元增加约 3.44 亿元。非经常性损益的变动主要系公司于 2023 年出售了部分持有的拓荆科技股份有限公司股票,产生税后净收益约 4.06 亿元。

归属于母公司所有者的扣除非经常性损益的净利润较上年同期增加 29.58%的主要原因:2023 年营业收入约 62.64 亿元,较 2022 年增加约 15.24 亿元,同比增长约 32.15%;2023 年毛利约 28.70 亿元,较 2022 年增加约 7.02 亿元,同比增长约 32.40%。

艾比森净利3.23亿元,大涨58.92%

艾比森2月28日晚间发布2023年度业绩快报,营业收入约40.45亿元,同比增加44.66%;归属于上市公司股东的净利润约3.23亿元,同比增加58.92%;基本每股收益0.8914元,同比增加49.24%。

主要原因如下:

(1)市场拓展力度的强化。2023年公司把握住市场需求恢复的机遇,贯彻与实施“内外双攻”战略,通过一系列卓有成效的方式对海外和中国市场都增强了市场拓展力度,取得了显著效果:公司2023年实现含税签单52.97亿元,同比2022年增长51.01%;

(2)公司治理结构的优化。为优化公司治理结构,2022年董事长丁彦辉先生通过认购公司定向发行股份,将持股比例增至34.31%,成为公司的实际控制人,这不仅优化了公司治理结构,还有效激发了丁彦辉先生的企业家精神,为公司快速发展打下了基础。

(3)团队凝聚力的提升。2020年以来,公司陆续实施了1次限制性股票激励计划、2次员工持股计划,有效提升了团队的凝聚力,有效激发了团队的工作积极性与责任感,为公司快速发展打下了人才基础。

(4)产品研发的高度重视。LED显示行业的技术更迭速度非常快,对研发

能力要求非常高。公司高度重视产品研发工作,通过多年的努力建立了完善的研发体系与研发团队。2021年至2023年公司累计投入研发费用4.01亿元,持续加大在Micro LED、虚拟拍摄、LED一体机、户外小间距、LED防火阻燃、家庭影院等核心技术的研发投入,有力支撑报告期内公司产品市场竞争力的全面提升,以及在XR虚拟制作、家庭影院、户外裸眼3D显示、Micro LED、COB等前沿技术的持续领先。报告期内公司合计推出55款新产品,有力支持业绩增长。

(5)数字化建设带来的决策质量和运营效率的显著提升。公司多年持续投

入数字化建设,目前已初步实现数字化运营。充分利用“数据”这个新时代的“能源”,极大提升了公司的决策效率与质量,并降低了运营成本。报告期内公司实现净营业周期26天,运营效率远高于同行业平均水平。

(6)公司注重高质量、精细化运营,对应收、存货和应付持续强化内部控

制,公司2023年实现经营活动产生的现金流量净额5.30亿元,远高于同期归属于上市公司股东的净利润3.23亿元,公司经营结果持续保持优质。

(7)2023年度,公司预计非经常性损益金额对归属于上市公司股东的净利润的影响为3,836.89万元(2022年同期为4,125.19万元),主要系公司利用闲置资金投资收益及各类补贴。

关注我们

公众号:china_tp

微信名称:亚威资讯

显示行业顶级新媒体

扫一扫即可关注我们